- Beleggers werden deze week getrakteerd op verrassend sterke groeicijfers voor de Amerikaanse economie voor het slotkwartaal van 2023.

- Op de beurs vertaalde zich dat vooral in een voortzetting van het techfeest, waarbij een select groepje aandelen domineert.

- Beursexperts Gökhan Erem en Michael Nabarro belichten de kracht van de techrally en hoe die zich verhoudt tot andere sectoren op de beurs.

ANALYSE – Het lijkt dus toch te kunnen: een zachte landing van de Amerikaanse economie. Althans, dat beeld blijft hangen op financiële markten, als we afgaan op de sterke groeicijfers van de Amerikaanse economie in het vierde kwartaal van 2023.

Beleggers werden deze week getrakteerd op een Amerikaanse groeicijfer van 3,3 procent op jaarbasis in het slotkwartaal van afgelopen jaar. Dat was fors meer dan de 2 procent waar economen op hadden gerekend.

De beter dan verwachte groeicijfers zorgen ervoor dat de vrees voor een zware recessie wegebt en de vraag zelfs rijst of er überhaupt een recessie komt. Tegelijkertijd wordt het hiermee steeds spannender of de verwachting houdbaar is dat de Amerikaanse centrale bank de beleidsrente al aan het eind van dit kwartaal gaat verlagen. De groei van de Amerikaanse economie bij het slot van afgelopen jaar indiceert immers geen afname van economische activiteit.

De Amerikaanse economie draait nog behoorlijk sterk, dus waarom zou de Federal Reserve zijn kruit verschieten en en het monetaire beleid gaan verruimen, als dat niet nodig blijkt te zijn?

Intussen komen beursgenoteerde bedrijven met de jaarcijfers naar buiten en dan valt op dat de positieve ontwikkelingen op macroniveau zich niet één op één laten vertalen naar de bedrijfscijfers. Als je naar de resultaten van beursgenoteerde ondernemingen in brede zin kijkt, is het beeld niet eenduidig.

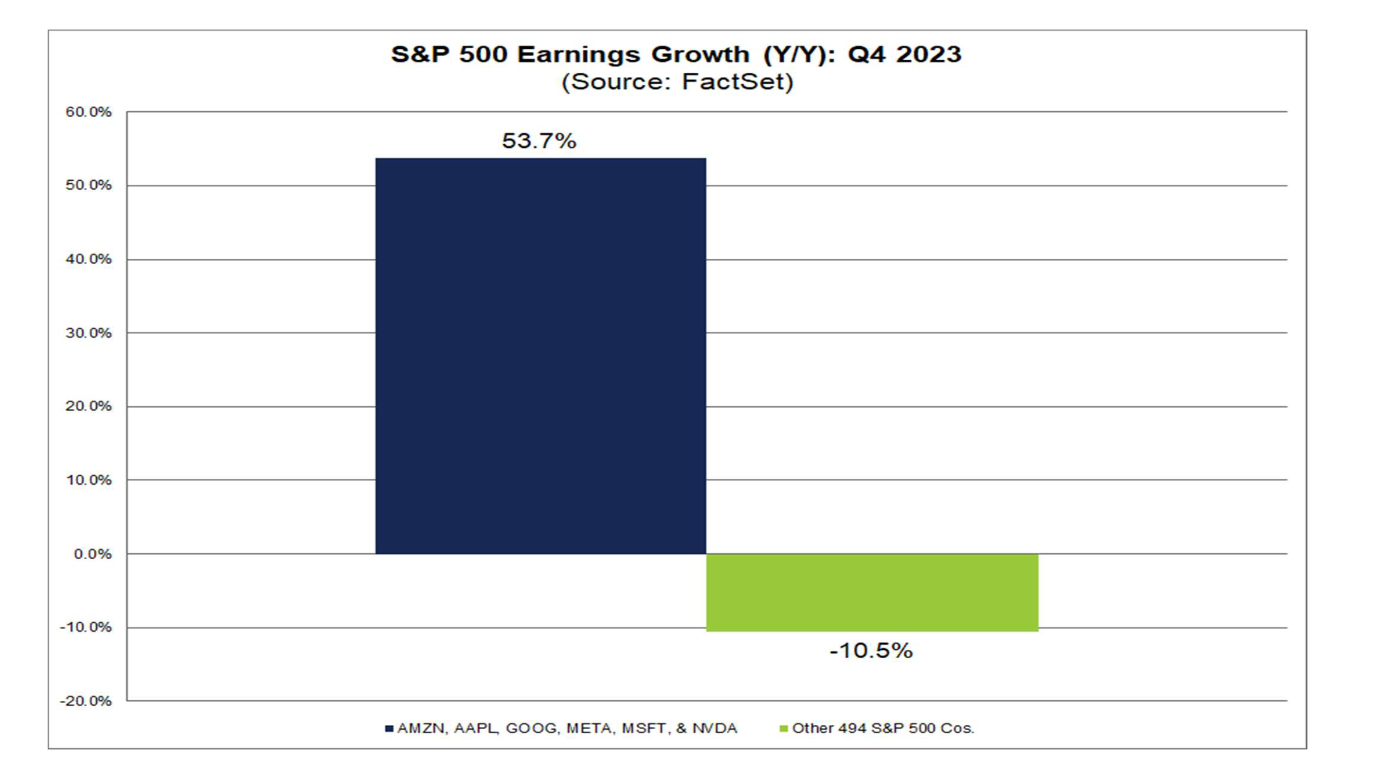

Zo wordt voor de bedrijven uit de S&P 500-index voor het vierde kwartaal van afgelopen jaar momenteel een gemiddelde daling van de winst per aandeel verwacht van 1,4 procent, blijkt uit een analyse van databureau Factset.

Daarbij geldt dat er voor 494 bedrijven een gemiddelde winstdaling van 10,5 procent in het vat zit, op basis van een combinatie van prognoses én tot nog toe gepubliceerde cijfers. Voor zes bedrijven wordt echter een winstgroei van gemiddeld 53,7 procent voorzien.

Bij die zes gaat het om Amazon, Apple, Alphabet/Google, Meta, Microsoft en Nvidia. Het zevende lid van de Magnificent Seven, Tesla, viel deze week uit de toon, want het bedrijf van Elon Musk rapporteerde een forse winstdaling over het vierde kwartaal van 2023.

Afgezien van Tesla bruist het echter flink bij de Magnificent 7 en beleggers dansen onvermoeibaar mee op de techbeats. En een aantal andere techbedrijven zoals Netflix doen ook lekker mee.

Op de Amsterdamse beurs klinkt dat geluid in zekere zin door, want in Nederland hebben we chipmachinefabrikant ASML Die bleef deze week outperformen na de kwartaalcijfers en nam de AEX-index op sleeptouw.

Techsector op stoom, rest blijft achter

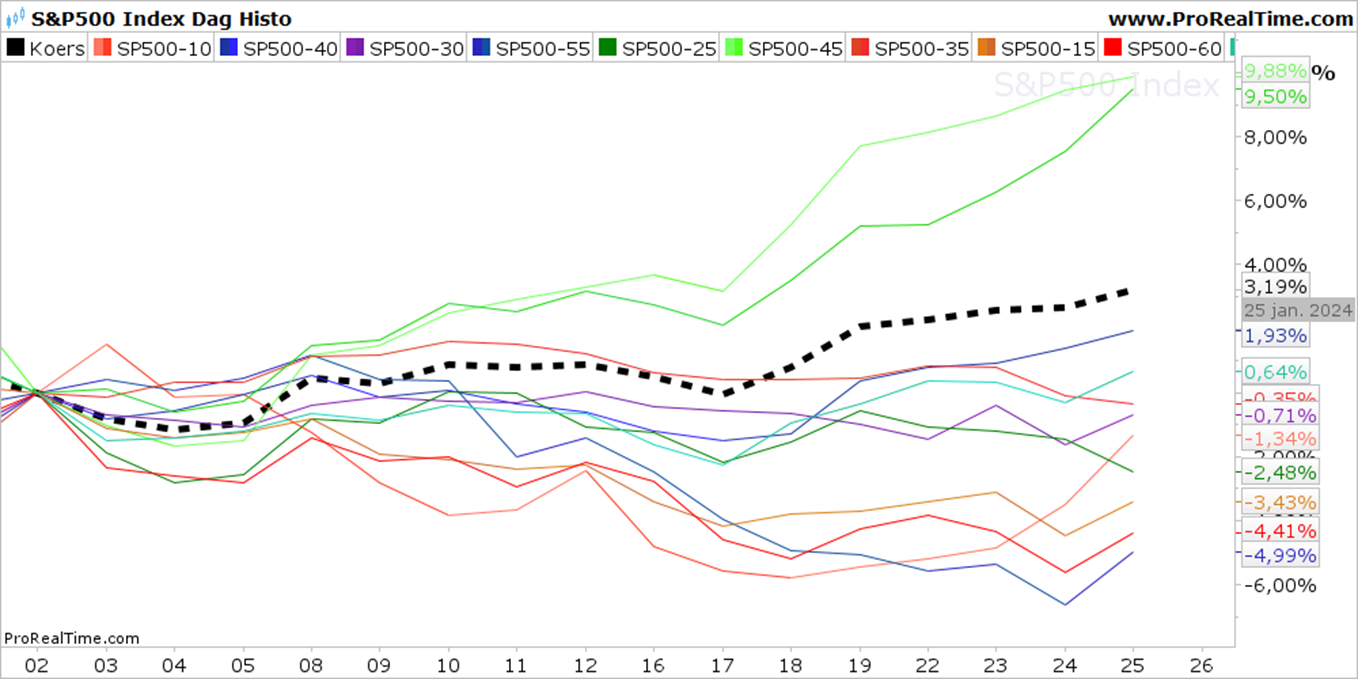

Kortom, de positief gestemde markt in de eerste maand van 2024 is een echt techfeestje. Als we hiervoor inzoomen op de S&P 500-index, dan is het verschil tussen de populaire sectoren en de minder in het voetlicht tredende delen van de markt nu al schrijnend, zoals te zien is in de sectorgrafiek hieronder.

De zwarte stippellijn geeft de ontwikkeling van de S&P 500 weer in januari en die is positief geweest. De twee groene lijnen daarboven zijn de koersen van de subsectoren information technology (waarin onder meer Apple, Microsoft en Nvdia zijn opgenomen) en communication services (met onder meer Alphabet/Google, Meta en Netflix).

De twee techsectoren trekken dus de kar, terwijl de rest er in het meest positieve geval achteraan bungelt en zelfs hier en daar een min noteert in de eerste weken van dit jaar.

Nu zijn meeste beleggers vanuit een oogpunt van diversificatie niet alleen maar belegd in deze twee winnende sectoren. Voorlopig leidt dat voor een gemiddelde portefeuille tot een lichte plus, maar aan de koerswinsten van bijvoorbeeld Nvidia (een plus van ruim 25 procent in één maand!) kan een gemiddelde belegger niet tippen.

Het wordt interessant in de komende weken om te zien wat de reactie van financiële markten zal zijn op de vooralsnog teleurstellende prestaties van de achterblijvende sectoren en wat er verder gebeurt met de winnaars.

De onverwacht sterke groei van de Amerikaanse economie zou in principe een grotere groep ondernemingen kleur kunnen geven. Maar hoe dat in de praktijk uitpakt, wordt pas de komende weken duidelijker als meer bedrijven met de cijfers naar buiten komen. Voorlopig zien we in het koersverloop op de beurs nog niet dat andere sectoren aanhaken.

Het door ons eerder benoemde en gewenste bredere draagvlak voor de beursrally is daarmee nog ver te zoeken. Daarmee stellen we dat de techbonanza voortdendert, zoals aangegeven in de afgelopen weken. Het is dan ook niet verstandig om daar tegenin te gaan.

Nasdaq 100: opwaartse trend zet door

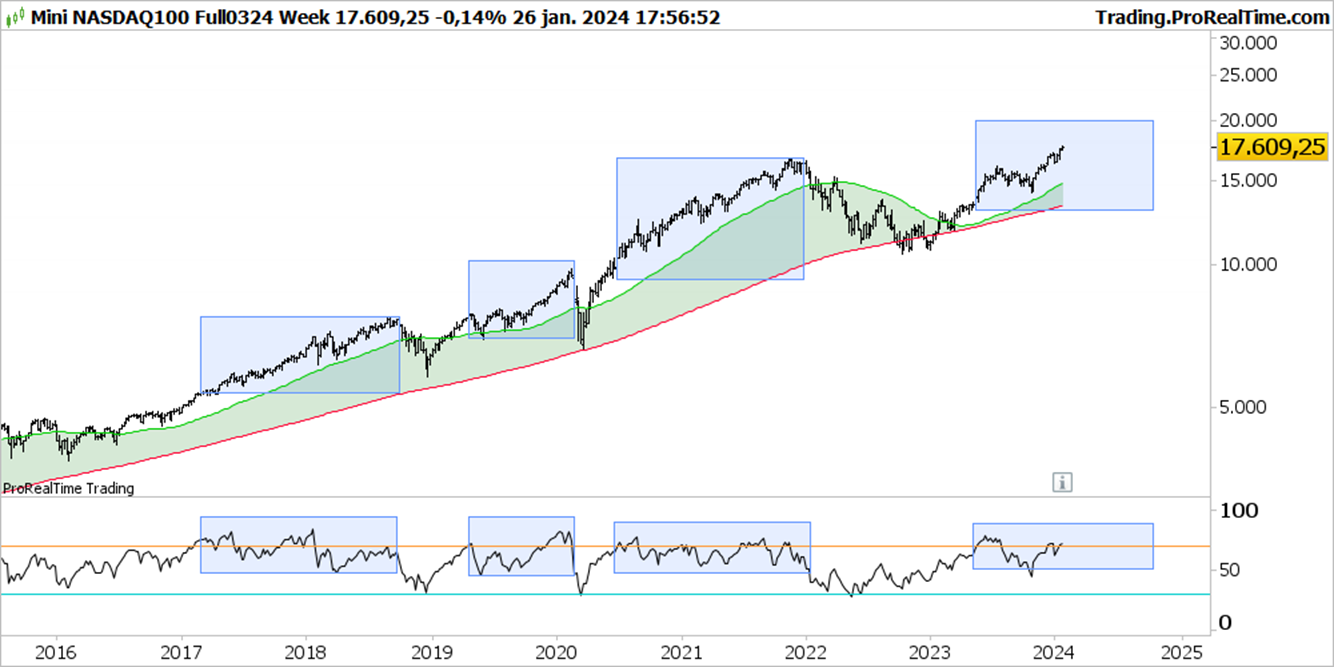

De Nasdaq 100-index, waarin de grote techbedrijven domineren, heeft onder aanvoering van de happy few een sterk opwaarts momentum, alsook voldoende kracht en ruimte om op trendmatige wijze naar hoger gelegen koersdoelen door te stomen.

In de grafiek hieronder geven we een beeld van de meerjarige ontwikkeling van de Nasdaq 100 sinds 2016. Deze grafiek is opgebouwd langs een logaritmische schaal, om procentuele sprongen over een langere periode beter in perspectief te plaatsen.

Bij de koersstijgingen die we de afgelopen weken hebben gezien, valt al snel te term 'overbought'. Dat wekt de suggestie dat er overgekocht is en dat de markt tijdelijk irrationeel gedrag vertoont.

In een sterke trendmatige beweging over een langere periode is het omgekeerde waar. Je kunt zelfs stellen dat de markt overtuigd is en daardoor bewust, structureel meer dan het eerder geldende gemiddelde koopt. Voor de beeldvorming: de blokken in de onderste helft van deze grafiek bevinden zich in overbought-gebied, waarbij je ziet dat de daarmee corresponderende blokken in de koersgrafiek erboven duidelijk opwaarts zijn gericht.

Velen zullen zich de ontwikkelingen van eind jaren negentig voor de geest kunnen halen, waarbij koersen vele malen hoger uitkwamen dan mogelijk leek op basis van eerdere waarderingen. Allemaal gebaseerd op een mix van hoop en angst om de boot te missen (FOMO). Tot het natuurlijk voor velen in een drama eindigde. Maar zoals het er nu voor staat, is het zover nog niet.

Een belangrijke kanttekening is bovendien dat de grote techfondsen die nu voorop lopen, volwassen, winstgevende bedrijven zijn. Dat was tijdens de internethype van eind jaren negentig wel anders. Een correctie blijft mogelijk, maar een instorting van de beurs zoals we destijds hebben gezien is veel minder waarschijnlijk.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.